안녕하세요 정보라입니다.

오늘은 국민연금 수령 시 세금을 얼마나 내야 하는지 알아보겠습니다.

✅ 인기글

✔️ 보청기 무료로 한달 동안 쓸 수 있는 히어닷컴 알아보기

✔ 알아두면 좋은 정부서비스(부정·불량식품 신고 서비스)

국민연금 수령 시 세금액

노령연금에는 소득세를 부과하고 있습니다.

사실 2001년 이전까지만 해도 노령연금에 소득세를 부과하지 않았다고 합니다. 그래서, 가입자가 납부한 보험료도 소득공제를 해주지 않았습니다.

국민연금 보험료를 전액 소득공제 해 주기 시작한 것은 2002년부터라고 합니다. 대신 2002년 이후 납부한 보험료에서 발생한 노령연금에는 소득세를 부과하고 있습니다.

과세이연이란

보험료를 내는 동안 과세하지 않고, 연금을 받을 때 과세하겠다는 취지이며, 이렇게 소득세 납부 시기를 뒤로 늦추는 것을 '과세이연'이라고 합니다.

노령연금 세금

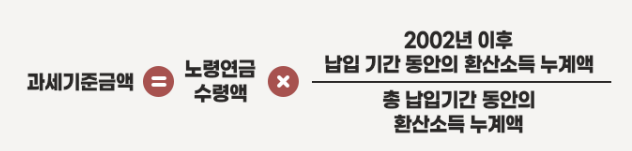

구체적인 과세 방법을 살펴보도록 하겠습니다. 납부세액을 계산하려면 먼저 '과세기준금액'부터 산출해야 합니다. 이는 노령연금 수령액 중 2002년 이후에 납부한 보험료에서 발생한 소득이 얼마나 되는지 밝혀내는 과정이라고 생각하면 됩니다.

먼저 국민연금 가입기간 중 기준소득월액을 연금 수급 개시 직전의 현재가치로 환산해야 합니다.

기준소득월액

가입자의 소득월액에서 천 원 미만 금액을 절사한 것, 연금보험료 산출의 기준이 되는 소득

전체 국민연금 보험료 납입 기간의 환산소득을 합쳐 분모에 두고, 2002년 이후 환산소득을 전부 더해 분자에 두면 과세 대상이 되는 연금소득의 비율을 구할 수 있습니다. 여기에 한 해 동안 받은 노령연금을 곱하면 과세기준금액을 산출할 수 있습니다.

예를 들어, 국민연금 가입 기간 전체의 환산소득 누계액이 1억 원이고, 2002년 이후 납입기간 동안의 환산소득만 합치면 5,000만 원이라고 하면, 과세 기간 동안 수령한 노령연금 중 50%만 과세 대상이 된다고 합니다. 만약 한 해 동안 노령연금으로 1,800만 원을 받았다면, 과세기준금액은 이중 절반인 900만 원이 되는 것입니다.

국민연금 임의가입자인 배우자 노령연금 세금

임의가입자는 소득이 없기 때문에 소득세 부과 대상이 아니고, 당연히 소득공제도 받을 수 없다고 합니다. 그러나 보험료를 납부할 때 소득공제도 못 받는데 노령연금을 받을 때 소득세를 내야 한다면 억울할 것입니다. 억울한 것을 넘어 이중과세 문제가 불거질 수도 있을 것입니다.

하지만 그런 일은 없도록 세법에서 장치를 마련해 두었다고 합니다.

2022년 이후에 임의가입자가 납부한 보험료, 즉 소득공제를 받지 않고 납부한 보험료는 과세기준금액에서 뺍니다. 이렇게 과세기준금액에서 2002년 이후에 소득공제받지 않고 불입한 보험료를 뺀 것을 과세 대상 연금이라고 합니다.

만약, 배우자가 2002년 이후 국민연금에 임의가입하여 60세가 될 때까지 총 2,400만 원을 보험료로 납부했고, 매년 노령연금으로 600만 원씩 수령한다고 가정하면 물가상승에 따른 연금 인상분이 없다면, 연금 개시 후 4년이 지날 때까지는 과세 대상이 아예 없다고 합니다.

☑️ 60세까지 총 2,400만 원 보험료 납부

☑️ 매년 600만 원 씩 노령연금 수령

연금 개시 후 4년이 지날 때까지(연금 누적 수령액 2,400만 원까지) 세금 부과가 없습니다.

과세대상 연금액과 연금소득공제액

보험료를 납부할 때 소득공제를 받았으니, 노령연금을 받을 때 세금을 내야 한다는 게 논리적으로 맞아 보이지만 노령연금에 세금 부과에 불만을 보이는 분들이 많다고 합니다.

그래서 연금으로 생활하는 은퇴자의 소득세 부담을 덜기 위한 방편으로 '연금소득공제' 제도를 두고 있다고 합니다.

과세 대상 연금 소득이 350만 원이 안 되면 전액을 공제하고, 350만 원 초과 700만 원까지는 40%, 700만 원 초과 1,400만 원까지는 20%, 1,400만 원 초과 금액은 10%를 공제해 줍니다. 이런 식으로 최대 900만 원을 공제해 줍니다.

여기에 인적 공제도 있습니다. 배우자와 부양가족이 없는 경우 본인 공제로 150만 원을 받을 수 있습니다. 이렇게 각종 공제가 많다 보니, 다른 소득 없이 노령연금만 받아서 생활하는 은퇴자의 세 부담은 그리 크지 않습니다.

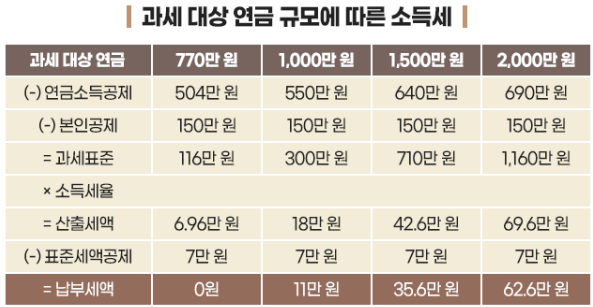

그러면 과세 대상 연금의 규모에 따라 세 부담이 얼마나 되는지 한번 계산해 보겠습니다.

과세 대상 연금소득이 770만 원보다 적은 경우에는 한 푼도 내지 않습니다.

과세 대상 연금소득이 770만 원이면 연금솓꽁제로 504만 원을 받습니다. 여기에 본인공제 150만 원을 빼고 남은 116만 원이 과세표준이 됩니다.

과세표준이 1,200만 원 이하일 때 적용되는 세율은 6%입니다. 따라서 산출세액은 6만 9,600원이 됩니다. 하지만 표준세액공제가 7만 원이 있어서 실제로 납부할 세금은 없습니다.

연금소득자 소득·세액공제 신고서 제출

국민연금공단은 소득·세액공제 신고서에 신고된 부양가족을 기준으로 소득세를 계산한 다음 이를 매달 노령연금을 지급할 때 원천징수합니다.

만약 신고된 사항 중 변동이 있는 경우에는 매년 12월 말까지 해당 서류를 국민연금공단에 제출하면 됩니다. 국민연금공단은 이를 기초로 세금을 다시 산출한 다음 원천징수한 세금과 정산합니다.

연말정산 결과 환급해야 할 세금이 있으면 다음 해 1월 노령연금을 지급할 때 더해서 지급합니다. 추가로 징수해야 할 세금이 있는 경우에도 1월분 노령연금에서 차감합니다. 노령연금 이외에 다른 소득이 없는 경우에는 납세 절차는 이것으로 끝납니다.

하지만 노령연금 이외에 다른 소득이 있는 경우에는 이듬해 5월 말까지 종합소득 확정신고를 해야 합니다. 다만 과세 대상 연금액이 350만 원이 안 되면 신고하지 않아도 됩니다.

자료 = 전국투자자교육협의회

그럼 여기까지 국민연금 수령 시 세금은 얼마나 되는지 알아보았습니다.

감사합니다.

'생활 정보' 카테고리의 다른 글

| 조기노령연금 가입 연령 및 주의사항 (0) | 2023.07.08 |

|---|---|

| 장마철 습기·곰팡이 제거법 (0) | 2023.07.08 |

| 연말정산 세액공제 많이 받는 꿀팁 (0) | 2023.07.02 |

| 7월부터 달라지는 정책 10가지 (0) | 2023.07.01 |

| 23년 장마기간 언제까지? 침수피해 대처법은? (0) | 2023.06.30 |

댓글